目录:

1、吸筹过程较短

2、长期吸筹

3、底部进场案例

4、鄂武商A 波段底部案例

5、鄂武商A 短线底部案例

一、吸筹过程较短

底部之所以形成,供应耗尽是主要原因。买方如果有需求,而当时又买不到平价股票,会寻求更高的价格,造成价格最终进入上涨阶段。我们在判断底部的时候,不能拘泥于表象去寻找明显的K线形态,而是去遵循市场行为主线。

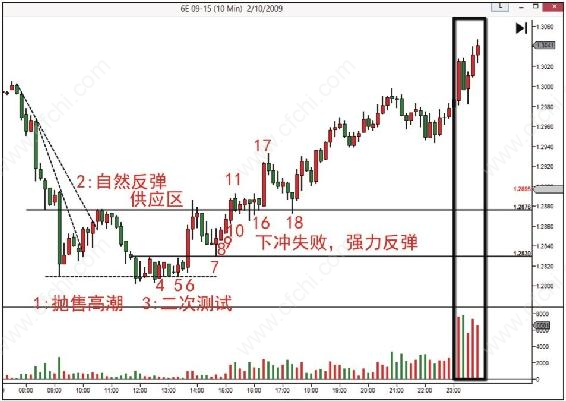

如图1所示,初次支撑之后是恐慌抛售,这里的抛售方是恐慌的公众,原因是受悲观的市场情绪和坏消息影响。接盘方是CM,CM的介入使市场的需求开始扩大,并且需求正在吸收供应。一般恐慌抛售形成临时的支撑,这个临时支撑是否持久,需要进一步验证。

验证方法有:一是价格突破下降趋势线(需求突破供应线);二是通过二次测试,成功的二次测试可以告诉我们市场的供应开始稀少,那种类似恐慌抛售的清仓行为不再存在。恐慌抛售之后,我们暂时倾向于熊市停止,因为它会导致吸筹的开始,但是这种倾向需要验证,所以这里不能抄底。

图1

自然反弹(有时也叫自动反弹):超卖行情后,市场会出现自然反弹。这个来自于熊市的自然反弹属于空头回补,不是真正的买单流入市场,上涨不会持续很久。如果在这里抄底,容易遭遇震仓。这个自然反弹突破了最近的趋势线,从而确认了恐慌抛售形成的支撑。

二次测试:二次测试过程非常重要,我们希望看到缩小的成交量和缩短的蜡烛。但是第一次测试成交量和价格高低范围还很大,说明供应在下降中还存在。这种高量告诉我们要耐心等下一个二次测试。

4号蜡烛:这次的测试,成交量完全消失,说明供应枯竭。另外逐渐提高的支撑,说明CM已经提高收购价格(为什么支撑提高对反转是有利信息?因为在更低的价格区,市场的供应很稀少,CM买不到股票,所以他们需要把成本价提高来收购,这种行为确认了这个震荡区是吸筹,预示着牛市在孕育中)。

4~6的小幅盘整,加上持续的低成交量,说明吸筹在进行中,但是还没结束。这次的成功测试使我们相信,目前的市场背景倾向于牛市。

死角:死角非常重要,它为我们提供了低风险的进场点。特点是供求都非常弱,图上表现是蜡烛在支撑上越来越短,既没有新低又没有新高,形成了这种形状。在需求逐渐扩大的背景下,我们应关注供应是否枯竭。现在行情进入死角,说明市场上的股票已经非常稀少,需求只需要稍微扩大就能突破死角,然后价格进入上涨趋势。

死角是进场的最好时机,虽然市场看起来很萧条,公众还在等待。但是市场行为已经告诉我们,此时买入风险最低这种方法叫做死角交易法。我们扣动扳机的依据是市场进入死角的这个现象,不是因为某个蜡烛,也不是因为技术指标交叉等,我们要锻炼这种进场思维和习惯,这样就不会被蜡烛或者技术指标牵着鼻子走。

6号蜡烛:这是SOS,因为它是长阳,伴随着高成交量突破死角和阻力,告诉我们需求吸收了市面上所有的浮动供应,并控制了走势。行情到了蜡烛6这里,我们已经确认了市场在吸筹,供应已经枯竭,需求已经主导市场。这三条是牛市开始的前提,也是我们介入市场的理论根据。有时市场有回调是正常的,不必惊慌离场,只要回调不是放量回调,牛市不会受到威胁。

7号蜡烛:价格回到支撑出现漂亮的反弹,这是对SOS的确认,证明市场的确由需求主导。在威科夫理论中,我们称之为LPS,名称不重要,主要理解背后的意义。这里又是一个安全的进场点。蜡烛7在高支撑位反弹,说明下方已经没有股票可买。人们要想买入,只能是提高价格。

8、9、10号蜡烛:这三根蜡烛非常重要,它们的特点是:三个更高(更高的收盘价,更高的最低价和更高的最高价),伴随递增的成交量,这种行为是真正的强势体现(也是一种SOS)。其中蜡烛10是JOC(市场再一次给我们提供了进场平台,此时只等缩量回测给出进场信号)。市场在告诉我们,此时的牛市行情已经吸引了大量公众的参与,行情看涨。

11号至16号蜡烛:这是在供应区附近形成的小的震荡区。在供应区有很多被套的公众(他们在吸筹区盲目追高导致被套)。当价格回到了他们的成本价位,他们会保本卖出,他们的行为会对上涨形成压力。这段时间成交量的扩大,表明公众在抛售。但是这些蜡烛的高位收盘告诉我们需求的力量更大,他们的抛售已经全部被需求吸收。这个过程我们叫作吸收过程。吸收现象只发生在强势出现之后。

左手边,右手边:1到2的过程属于左手边,或者说左手边是熊市中的第一次反弹,我们一般不在左手边抄底。从3开始,也就是从二次测试开始,市场进入右手边,从这里开始,我们可以开始寻找进场时机。在右手边,能够最后确认牛市的就是强势出现,蜡烛6和蜡烛8~10组合是牛市需要的市场行为,这是本图的重点。

17号蜡烛:意义和6号蜡烛一样,是SOS,也是JOC。它出现后,等于给了我们进场平台。在回调中,如果出现非常小的成交量和振幅或者是强力的反弹,可以进场。

蜡烛18是弹簧效应(停止行为),这种反弹速度是需求强大的体现,至于这个弹簧效应是否成功,我们要看后市价格是否创新高。下面的图2是上图1的延续。

图2

我们看蜡烛18的需求努力有了很好的结果,价格持续创新高。贴这个图的另一原因是最后部分。我们看价格上涨中,成交量突然大幅增加,这对很多公众来说是个令人兴奋的利好行情,这种行为可以引诱更多公众上车。

前面说过,牛市中,上涨不需要天量,只需匀速运行。如果出现天量上涨,说明公众的抢购高潮出现了,这种天量是指供应开始大量涌入市场,人们不用抬价就可以买入,导致价格上涨暂时停止。

抢购高潮预示着CM可能开始派发,当然我们需要市场进一步确认派发行情。如果你有仓位,抢购高潮是预警,因为成交量突然的扩大说明供不应求的局面暂时中止。

二、长期吸筹

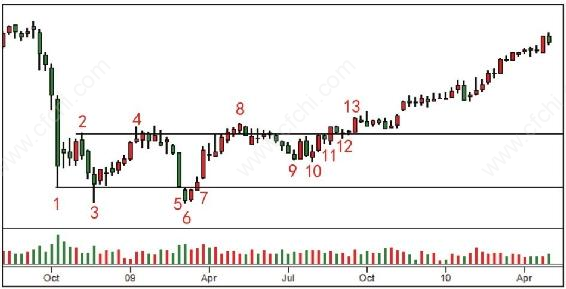

吸筹时间长短不一,有的超过几年。下面的图3里面包含的细节很多,对每一个解释要认真思考,到底要不要抄底?在哪里抄?哪些细节告诉我们熊市结束和牛市的开始?

图3

AB:这是一个小型交易区间,价格以高成交量突破支撑后,进入超卖行情(垂直下跌到蜡烛1),下跌中没有任何大的购买力出现。超卖行情触底后,正常情况下应该有自然反弹。

恐慌抛售:蜡烛1是恐慌抛售。价格突破震荡区AB后一路跌到蜡烛1,蜡烛1的成交量之大和速度之快属于标准的恐慌抛售。接下来是自动反弹。此时要不要抄底?可以抄,但是必须是短线,因为自然反弹属于空头回补,不会持续很长,它随时可以调头下跌。

二次测试:这是最关键的一步,主要是看下跌力度是否和恐慌抛售时一样。从2、3、4开始的下跌,告诉我们市场的浮动供应还大量存在,CM需要把这些浮动供应吸收后,才能允许价格上涨。下列现象都表明底部阶段的供应在逐渐减少:

(1)价格一到底部成交量就锐减的现象;

(2)持续一段时间在底部低量小幅波动的现象;

(3)高支撑现象。

回顾价格从恐慌抛售到蜡烛6,需求一直无法控制市场,因为价格回落的速度和成交量总是大于上升的成交量。特别是从底部到蜡烛4这一波,成交量大幅递减,说明市场已经耗尽了向上冲的能力(需求耗尽)。这种在底部出现需求耗尽的情况,往往导致震仓或者继续下跌的行情,接下来如果供应继续扩大(价格回落如果是扩大的成交量),说明熊市会继续。

熊市恢复的确认:蜡烛5突破了小型上升趋势线,且收盘价低于前一天,这是对熊市的确认。蜡烛6触底后的迅速带量反弹,没有吸引到买家,因为反弹没有跟随,这种现象会导致价格突破支撑。接下来对蜡烛6的测试就非常关键,我们希望看到供应枯竭,或者需求再次进入。但是蜡烛7和接下来一天的表现,完全否定我们的希望。蜡烛7是Spring测试,量增告诉我们供应一直延续到突破,根本不是我们期望的供应耗尽现象。市场没有出现丝毫的牛市痕迹,反而是大幅增加的成交量突破支撑。这种急速的下跌,看起来像是震仓,但是我们不敢确定,因为价格突破了最重要的支撑,这等于告诉我们新的一轮清盘开始了。

下面的图4是图3的延续:

图4

再次触底:价格突破支撑后在蜡烛8的位置找到了需求。

蜡烛8~9属于SOS,因为价格迅速反弹并且不断出现更高的低点、收盘价格和最高价。这种快速反弹说明蜡烛4到8的大跌是终极震仓,这表明吸筹过程即将结束,CM将允许价格上涨。CM使用震仓的目的是迫使公众抛掉赔钱的筹码。

这次反弹有两个对牛市有利的行为:一个是突破了趋势线(需求大于供应);一个是价格回到前支撑附近(蜡烛1的支撑)时候,购买力没有减小,而且迅速突破了阻力。但是有一个负面信息,成交量随着上涨而递减,说明底部聚集起的需求,在突破后出现枯竭。这种没有后续力量的突破告诉我们回调(或者二次测试)会出现,接下来回调的质量就很重要,我们希望的是缩量小幅回调形成LPS,然后我们进场。

二次测试:在蜡烛8~9反弹出现需求枯竭的情况下,二次测试尤为重要。因为它能告诉我们浮动供应是否枯竭,或者在测试支撑时,是否有新的需求主动进入。

蜡烛9的出现说明市场的供应还在(放量下跌),SOS(蜡烛8~9的反弹)没有得到确认,我们放弃介入市场。蜡烛9的急速下跌属于超卖,超卖后价格会出现自然反弹。

新高突破幅度缩小:看9、10、11、12四次的上涨努力,虽然成交量还保持幅度(努力在持续),但是每次突破都没有实际的进展,这是明显的熊市特征(威科夫称之为SOT)。蜡烛13~12这一波的成交量持续上涨没有产生应有的结果,这又是一个熊市特征。

供应还在增加:从蜡烛12跌下来这一波,确认了SOT,也说明供应在扩大。我们希望这次回调停在蜡烛9形成的高支撑位置,或者蜡烛8形成的最后支撑位置(我们倾向这种)。

反弹失效:从蜡烛14起来后,两次反弹都止于50%位置(12~14这波的50%),这属于正常回调,不是反转,说明市场还是熊市。这两次反弹的成交量没有减少,价格上涨却半路夭折,足以说明供应的压力很大,吸筹还没有最后确认。这种情况会导致震仓发生,只要再次震仓成功,就确认了市场在吸筹。继续看下面图5:

图5

震仓:从蜡烛15下来这一波下跌过程很容易,特别是在最后支撑位没有任何阻力,直到蜡烛16的高量反弹,下跌暂时停止。如果价格迅速反弹,证明这个是震仓。

我们现在回顾一下大背景。这次从蜡烛15开始的急速下跌,属于超卖行为,最大的可能是震仓。因为前面的吸筹过程已经持续了数月,这次大跌,迅速冲破了最低支撑位,最坚定的公众也会因恐慌而抛掉亏钱的筹码。特别那些每次反弹都抄底的公众,这次震仓把他们清洗出场。如果我们判断没错的话,这次震仓之后,市场上大部分股票落入CM的口袋。如果要抓牛市的大底,我们应该从这里开始寻找入场机会。其中,突破震仓趋势线就是个很好入场机会。

图6是后来的牛市行情,震仓结束后,价格迅速反弹到前面支撑之上,市场从此进入牛市。在第一个回调位置我们可以买入。

图6

总结一下上述的分析。底部形成过程的主线是供应耗尽,在观察当中,我们一直要等待能够证实这个主线的量价关系。底部供应的耗尽,导致收购方逐渐抬高收购价,也就是我们看到的高支撑。我们如果进场做多,需要的是上涨趋势的秩序,而高支撑是上涨趋势秩序形成的苗头。所以供应耗尽和上涨趋势秩序的苗头是我们动手之前必须看到的两个行为。无论K线如何变化,我们的思维中要保持住这两条主线,这样我们的思维不会乱,不会被表象勾引。

三、底部的进场案例

根据上述分析,我们在看图之前,或者说准备做底部反转之前,思维中一直两个主线,一个是供应必须耗尽,一个是上涨趋势的秩序必须出现苗头。进场后,这个秩序必须一直保持,只要秩序被打破,我们就离场。

图7

蜡烛1:恐慌抛售,也是临时支撑。

蜡烛2是自动反弹。

蜡烛3:是二次测试。这个二次测试是个弹簧效应,但是他的长度和成交量比较大,说明在底部的股票供应还很大,我们还要等一个二次测试。这里不建议进场。如果冒险进场了,注意保护。这里我们可以画震荡区。

蜡烛4:是上冲回落。价格尝试立刻突破震荡区失败。这告诉我们CM还没有结束吸筹,他们还有很多股票要买。

蜡烛5:这是震仓的开始。也可以说是一个小型恐慌抛售。

蜡烛6:扩大的成交量伴随缩小的蜡烛,这是停止行为。是需求的扩大才导致这种价量背离出现。这里可以进场,但是进场必须看到连续的价格和成交量递增现象。从后面几根蜡烛的发展,符合牛市增强的特点。

蜡烛7:大幅加长的蜡烛,伴随扩大的成交量,这是SOS。可惜它没有测试,所以没有进场时机。

蜡烛8:是探索阻力位置的供应情况。

蜡烛8~9的缓慢回落,告诉我们阻力的股票供应很少,这为后面的突破提供了保障。

蜡烛10是个二次测试。可以进场。

蜡烛11:尝试脱离震荡区。但是成交量和阳线长度不是很明显,所以耐心等待测试。

蜡烛12:成交量增长,但是蜡烛非常小,这是停止行为。这个位置正好是价格测试JOC的突破点,所以可以进场。

蜡烛13是需求强劲的表现,也确认了前面的进场点。

下面图8是后来的走势。

图8

四、鄂武商A 波段底部案例

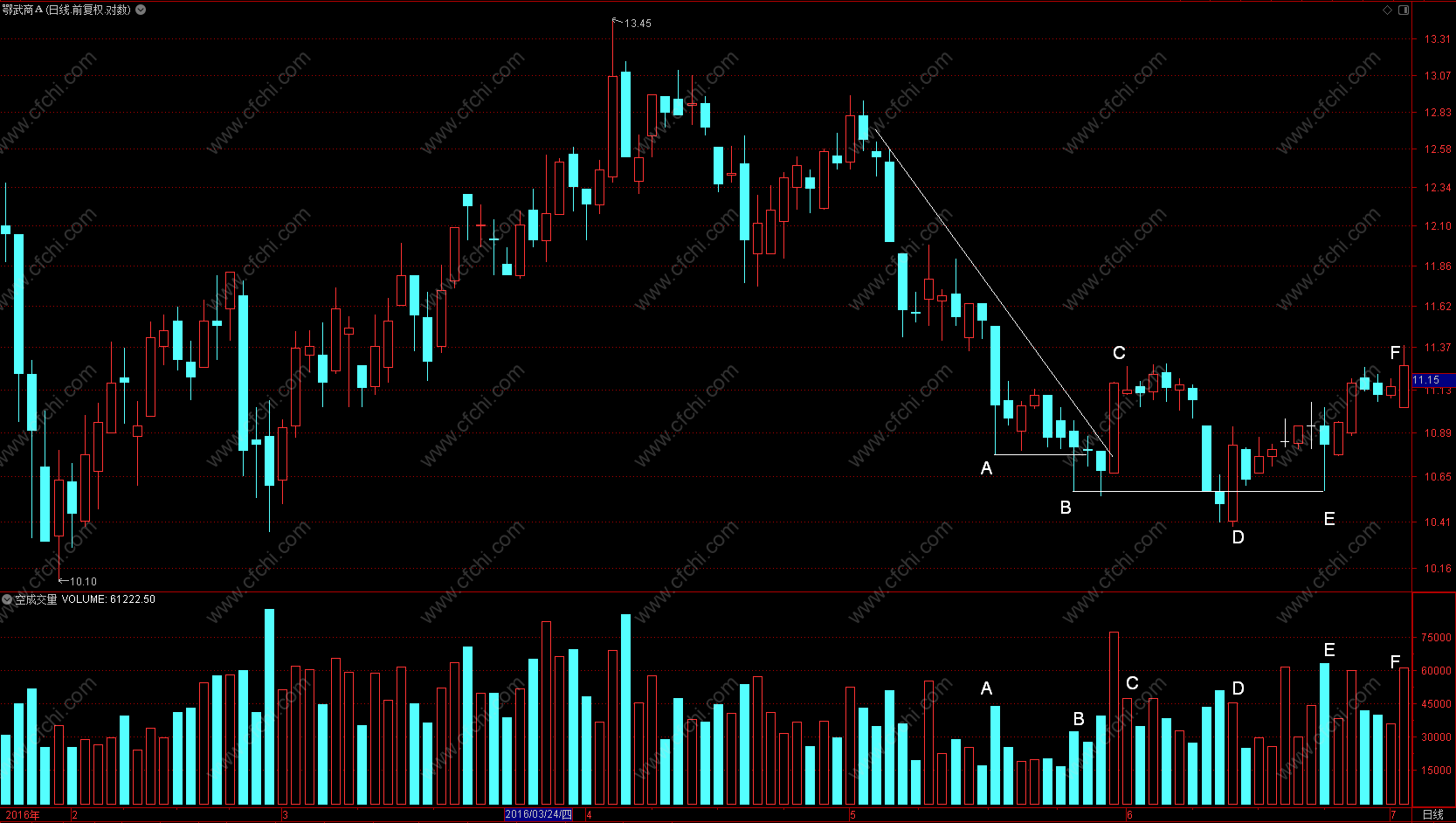

是否到达底部不在于形状,而在于市场内部的供求关系是否出现了变化。要想让下跌趋势停止,下跌趋势的供求秩序必须改变或者消失。下跌趋势供求秩序的特征是:反弹不是买家的统一行动,而是零零散散的上涨(需求不足),而下跌过程必须创新低。如果跟这种秩序相反的,就是上涨过程,我们会看到买家一致的努力和持续的上涨过程,并且创新高。而下跌过程断断续续,很枯燥,证实当时的市场背景供应不足。带着这种线索去观察行情不会犯迷糊,因为你知道要看什么,而不是每个K线都要去分析。下面我们看鄂武商A的日线(2016年5月之后)。

图9

如图9所示,从顶部下跌到D,一个明显的特征就是看到了波与波之间的突破缩短(S0T),而且已经突破下跌趋势线。首先趋势线的突破体现了供应的不足,而波与波之间突破缩短说明下跌的秩序起了变化。下面我们看细节。

B的故事明显比A重要。A是个小型恐慌抛售,这个我们从放量急速下跌和当天迅速的反弹看出来的。恐慌抛售的低点非常重要,因为他是在恐慌行情中所能达到的最低价。换句话说,在这个最低价之下,已经没有卖单。另外恐慌抛售的最低点,也是需求进入的最低价格。所以这个最低价对于被套牢的大众交易者来说非常重要,也是决定市场再次出现恐慌的临界点。能够确定恐慌抛售最低点形成临时支撑的,就是接下来的行情当中不再创实质性的新低。第二个确认就是突破下降供应线。

恐慌抛售之后连着六天,从收盘价来看,没有创新低。证明恐慌抛售那一天确实消耗了市场上非常大的供应,才导致后六天没有更大的供应把价格推向实质性的新低。

我们要时刻关注市场背景中的供求的强弱。此时市场背景是需求进入之后,市场压力减弱,供应不足。B创了新低,量增说明供应增加,但是高收盘告诉我们供应无法满足更大的需求。这个时候的市场背景是需求的能量在扩大,这满足了底部形成的一个条件。另外,B突破了恐慌抛售低点,造成的小恐慌也进一步消耗了当时市场上的供应。

C的猛烈上涨,我们先不管他是需求还是空头平仓,他给了我们一个想要证明供应不足的条件,那就是突破下降供应线。到现在为止,我们看到自从A之后,市场持续表现出了供应不足的特征,这也是底部形成的一个重要条件。如果准备抄底,现在条件还不成熟,因为我们没有看到买家人气随着价格上涨而持续上升的现象。主要表现为高支撑和持续稳定的量增价涨。

C的上涨对整个市场背景来说是昙花一现,因为后面几天需求的力量没有续上。上涨当中出现需求不足会导致价格回落。

C之后的回落,我们看到了小型恐慌抛售的现象,或者叫作震仓,名字不重要,意义都相同,都是为了快速消耗市场上的供应,扫清后市上涨的障碍。所以,这种SC冲向支撑是买方张大口袋收购的行为。

D之前的一天又是一个对整个市场背景起重要作用的一天。这一天创了新低,并且成交量大于昨天,告诉我们恐慌抛售在持续,这一天的重要性在于价格的高低范围,这种极度缩短的高低范围,并伴随着更大的成交量,只能说明一个问题,当时市场的背景是需求大于供应。D的前一天更明确地反映出买方张口袋收购行为。

到此为止,我们已经看到了供求力量的彼此消长,从原来下跌趋势当中的供过于求,现在转变为需求大于供应,这是一种市场自身行为的转变。这个现实决定我们当前的操作只能做多不能做空,或者说做多的背景已经建立。如果追求好中最好的入场时机,我们还要等到高支撑和需求在价格上涨当中持续稳定的现象,因为这两点体现了上涨趋势的秩序。

D的迅速反弹不奇怪,因为前一天需求已经吸收了底部的全部供应,是供应的严重不足造成今天的快速上涨。而增加了的成交量告诉我们这个时候的市场需求完全主控。但是后面的上涨很零碎,不是需求持续的表现,所以我们期待价格回落。我们期待的回落不要出现新的供应,并且期待回落停在高支撑,因为那是我们动手的条件,达不到就不能动手。

E给了我们动手需要的条件。当天的卖单依然很多,但是更大的需求把供应全部吸收。如果说好中最好的进场点,我们最好等到F,因为那个回落我们看到需求保持力度背景下的供应不足的证据。

另外,从与上证指数之间的相对强弱对比。E这一天已经强于大盘。当天大盘回落形成了双底,而E已经是高支撑。

此时大盘已经是高支撑,是整体背景趋于强势的特征。

总结:以前我们看待底部是从识别行为入手,而我们现在分析市场是更深一步的分析博弈关系。博弈关系更体现了市场自身行为及其内涵,而这些内涵是我们判断市场和决定动手的核心依据,这种分析方式完全摆脱了表象思维方式。

五、鄂武商A 短线底部案例

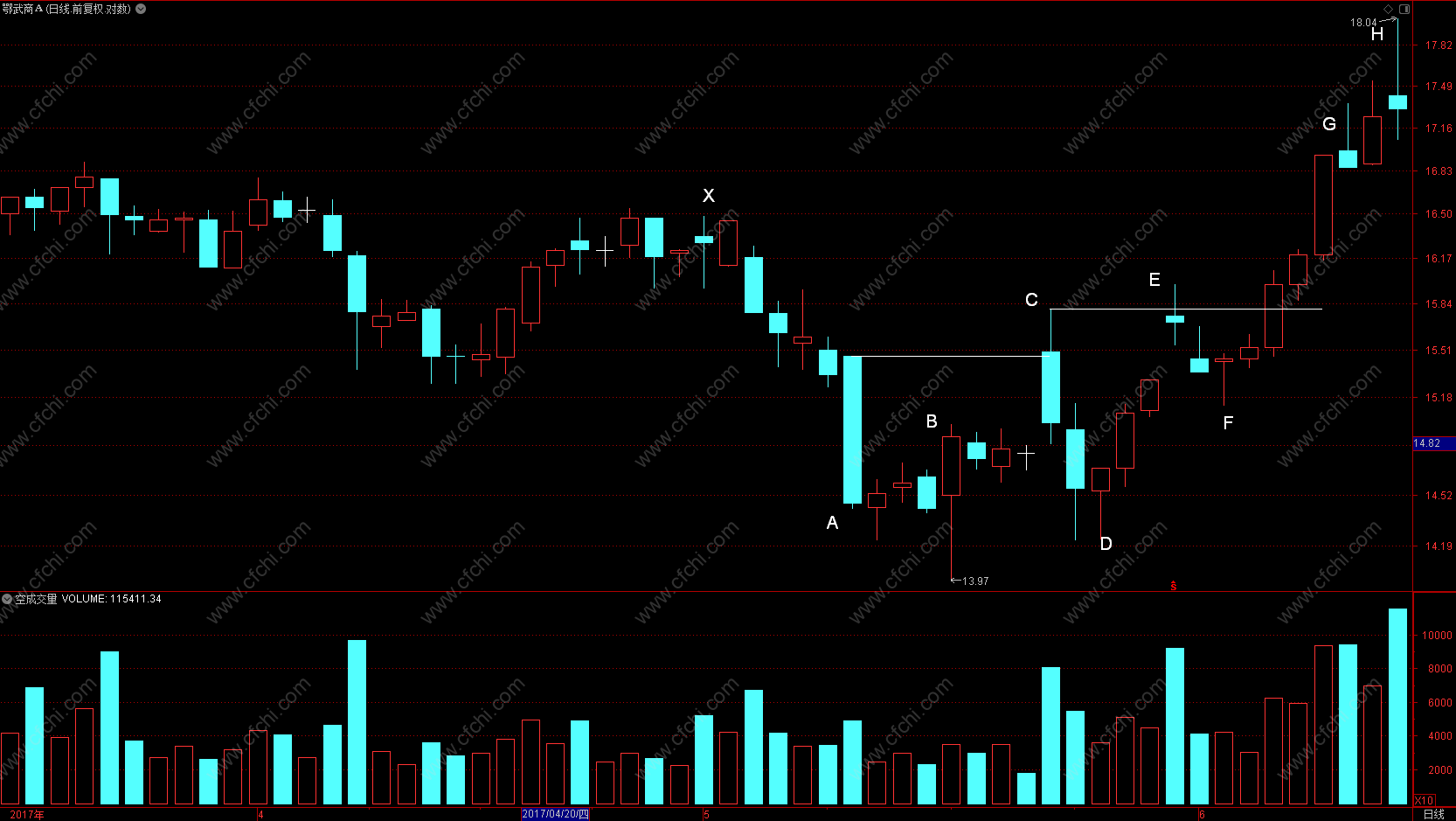

其实很多短线的波段操作没那么复杂,我们也不能教条地一门心思去找全套的吸筹行为。按照名词去找这些表象行为并没有涉及市场内涵,分析底部的时候,我们需要三个内涵信息,这些主要信息需要在量价上获取。

第一,需求力量的改变,从需求不足到有能力克服供应。

第二,需求的力量体现出来之后,供应开始越来越稀少,支撑越来越高。第三,价格开始以一种没有压力的方式轻松上涨,而停顿的时候依然没

有压力。

如图10所示,我们继续以鄂武商A为例(2017年5—6月)。

图10

A起到了一种截住价格继续下跌的作用,因为他本身是超卖行为。为什么能够起到截住继续下跌的作用?我们知道价格下跌背后的动力是供应,而超卖行为恰恰大量消耗了当时市场的供应。至于这次恐慌抛售是否能够形成支撑,还需要两个条件:第一个是突破下降供应线,第二个是高支撑的二次测试。这两个条件都告诉我们,趋势继续下跌所需要的秩序被打破。

B的快速反弹告诉我们支撑有效,因为底部有贷金投入。从这里我们看出买方的人气(需求)非常旺盛,但是接下来三天没有跟随,没有让我们看到买方的人气随着价格上涨而保持旺盛,这种需求的不持续性告诉我们股票还没有准备好上涨。

C的急涨是出货现象(供应恢复)。我们不要忘记,在底部的买家是主力资金,他们的习惯是从底部价格往上静静地扫货,目的是不引起大众交易者的跟风抢购,所以他们在底部的态度是静静地等待卖单出现,然后吃掉。他们只有在底部看不到股票的时候,才偶尔Bid(竞买)高价,所以这种急速向上涨的行情,不是主力买入的动作,而是出货动作,目的是把价格控制在他的吸筹范围内。C起了一个关键作用是突破了最近的供应线,宣告了供应开始不足的背景。

C之后的三低回落证明了C是个小高潮行为。同时这么急的回落为超卖或者震仓信号,这种行为迅速消耗了当时的供应。

D的迅速反弹证明了震仓行为。首先看成交量的大小,低量说明供应耗尽,这样需求不用很大的力量就把价格推到高位。这里的关键是后面的持续三高上涨,这是多头需要看到的现象,它证明了需求在价格上涨的情况下保持的状态,也告诉我们买家的人气已经随价格而上升,这是牛市秩序的信号。另外一个重要信息是高支撑,确认了需求的强劲。

在供应区,E的量价行为告诉我们浮动供应依然存在,而后面两天回落的极低的量和极其小的波动告诉我们供应在耗尽,而不是增加,并且告诉我们E的行为属于探索,这一天频繁交易中,供应消耗的更多。

F是LPS,在需求控制市场并维持上涨的背景下,回落的时候供应耗尽,这是进场的好时机。到这里我们看到了完整的上涨趋势秩序。

G和H都是供应的初次入场,在这两个位置我们可以减仓。不过这里还是顶部区间的左侧,我们还不能判断行情是进入再吸筹区间还是顶部区间。所以我们暂时不用清仓。

167

167