一、猪周期成因

生猪养殖行业是典型的强周期型行业。猪价的周期性波动叠加养殖户的顺周期扩张是强周期形成的原因。

猪肉价格的周期性波动原因主要在于猪肉供应的周期性波动。猪价快速上涨,高额的养殖利润会刺激养殖端补栏,一般来看需要经过14个月左右的时间才能增加能繁母猪产能,能繁母猪再经过大约10个月左右的时间形成商品猪出栏,整个过程约24个月,这是一个完整的供应增加的周期。当供过于求导致市场价格下跌,生产者亏损离开市场,开始淘汰产能,同理需要24个月产能出清,整个过程共48个月左右的时间。因而,一轮猪周期大约持续4年时间。

二、猪周期变化

由于以下三个因素,猪周期正在发生变化。

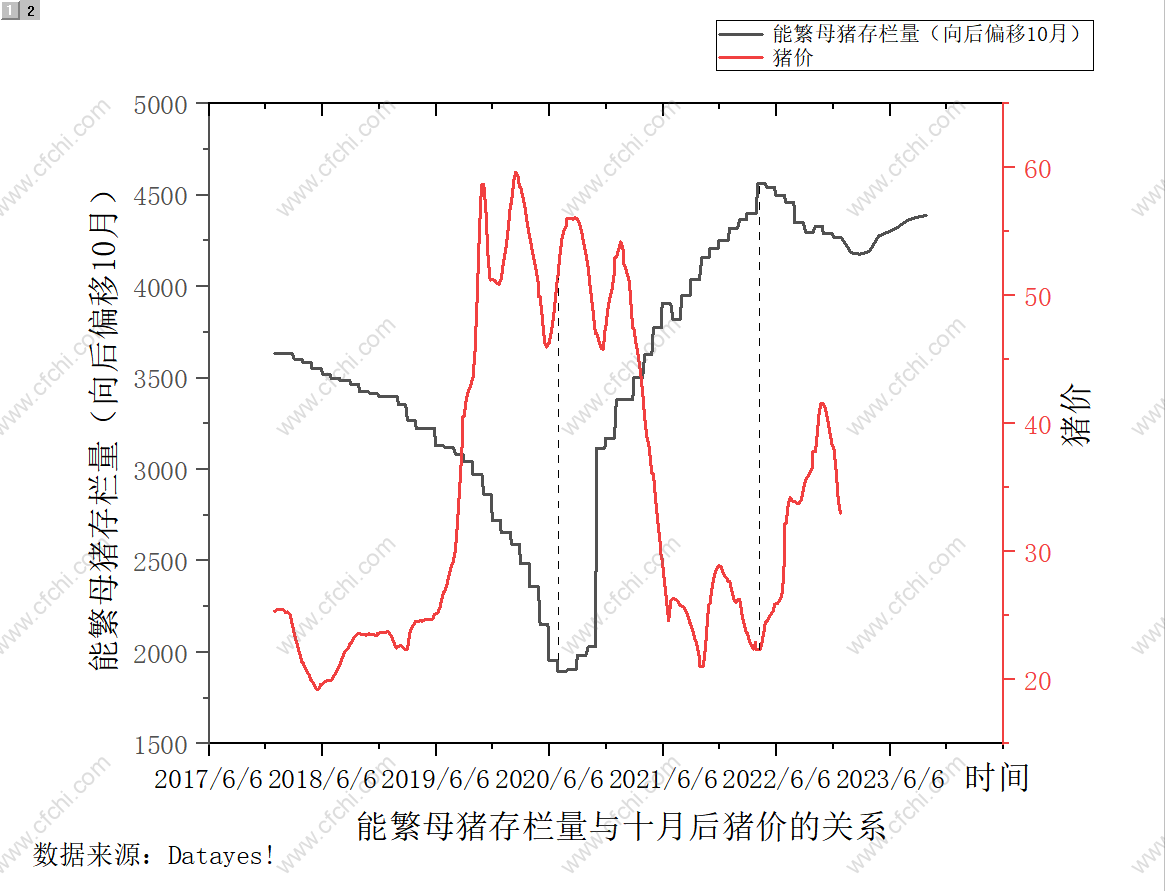

1、政策规定了产能去化标准。2021年9月农业农村部出台了《生猪产能调控实施方案》。方案要求以能繁母猪存栏量变化率为核心调控指标。确定4100万头的95%-105%区间为能繁母猪保有量的合理区间。这一政策限定了能繁母猪存栏量,也就限定了猪肉的供应,猪价的波动区间也会相应减小。如图1,能繁母猪存栏量与10个月后的猪价存在明显的负相关性。

图1 能繁母猪存栏量与10个月后的猪价的关系

2、产业集中度明显提升,有助于生猪稳定生产,可能拉长猪周期。本轮生猪产能恢复过程中,规模企业的扩张速度远超散户,生猪产业集中度有了明显提升。借鉴美国的经验,我们看到规模化企业不会因为猪价的小幅波动轻易改变出栏节奏,这将有助于提升供给稳定性,但猪周期仍会大概率存在,只是会被明显拉长。

3、大商所生猪期货推出以后,为生猪产业发现市场价格和规避现货市场价格风险提供有效工具,市场信息更为公开透明,生猪市场跨周期调节机制基本建立。企业可以通过套期保值避免巨额亏损,这就使得猪价较低时,企业不会过度去化产能。

二、历史猪周期

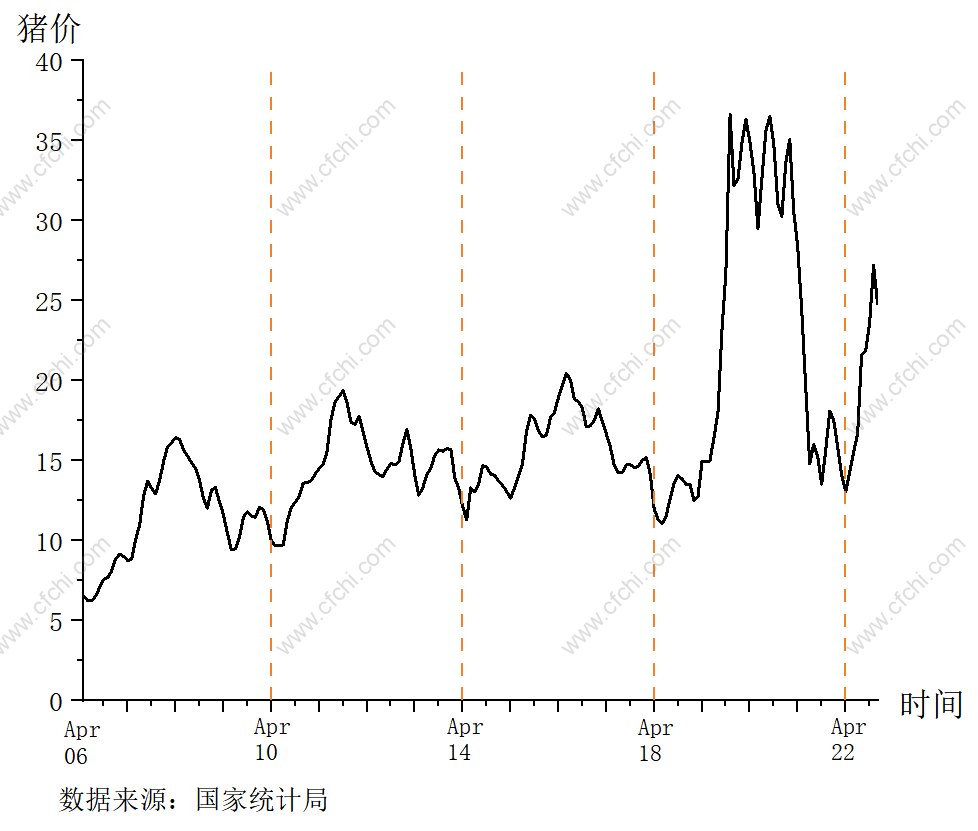

图2 2006年-2022年活猪(中等)集贸市场价格

如图2,从2006年开始,已经经历了4轮猪周期:第一轮2006.04-2010.04,第二轮2010.05-2014.04,第三轮2014.05-2018.04,第四轮2018.05-2022.04。

目前处于2022.05开启的第五轮周期之中,由于以上三个原因,本轮猪周期是否还会持续4年不得而知。

三、波特五力模型

(一)行业竞争格局

生猪养殖行业上市公司共有13家,新五丰、牧原股份、罗牛山、温氏股份、金新农、正邦科技、正虹科技、天康生物、大北农、唐人神、新希望、傲农生物、天邦食品。

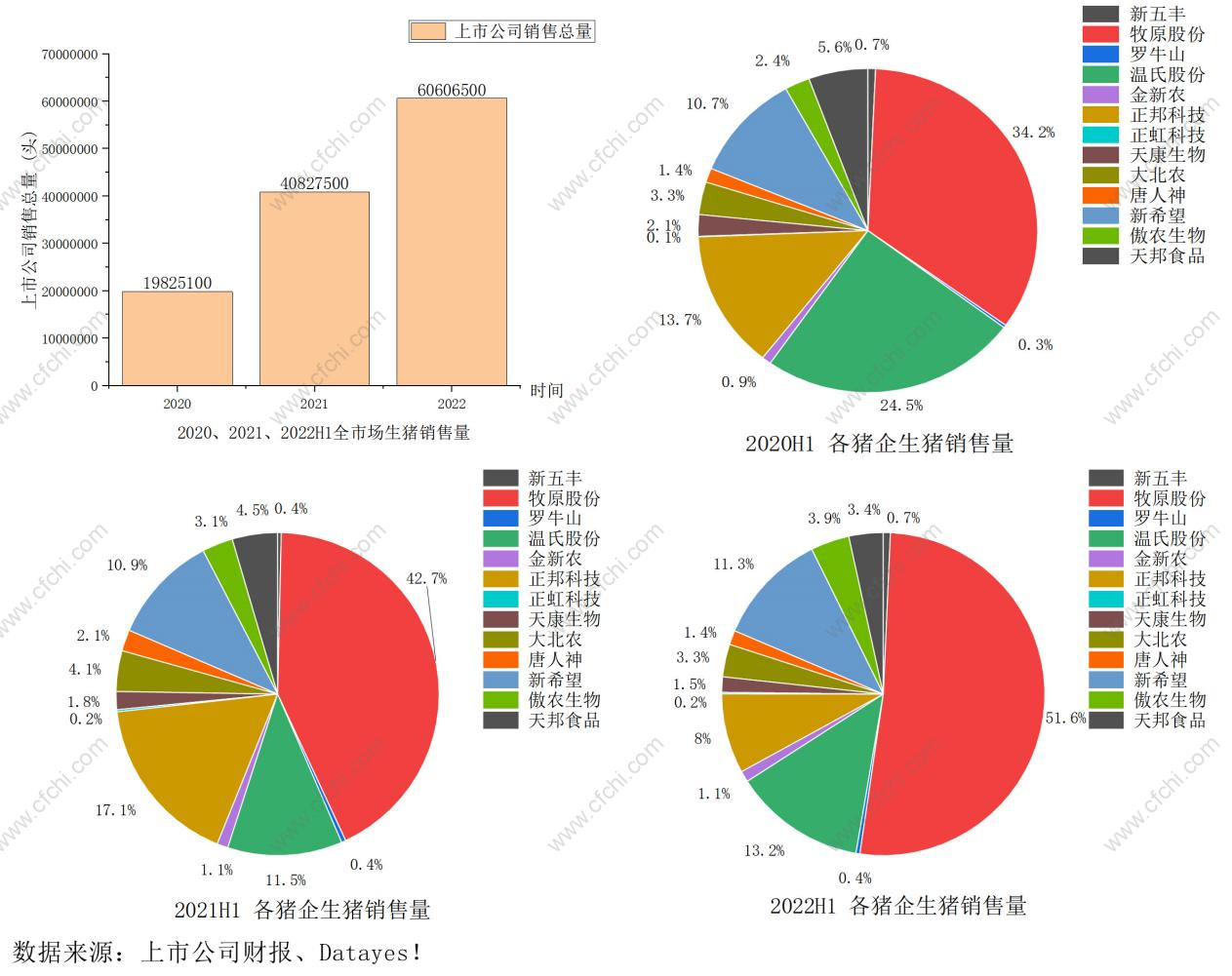

分别对比2020、2021、2022前半年的生猪销售量。如图3。CR3(前三大企业市占率)从2020年的72.4%,增长到了2022年的76.1%,A股上市公司生猪销售量几乎全部由前三大企业提供。 其中,牧原股份的销售量占比最高,到2022年,已经占据上市公司销售总量的51.6%。

总的来说,牧原股份遥遥领先,是名副其实的龙头公司,温氏股份和新希望分别占据了13%和11%,为次级龙头。

图3 2020、2021、2022H1各上市猪企生猪销售量

(二)上游议价能力

生猪养殖的上游产业主要为饲料。

其一,牧原股份通过将大部分产能布局在农业大省,实现原材料采购运输成本降低。同时,牧原股份积极优化采购渠道,与国内大型粮企达成了战略合作,并适时进口国外粮食,实现了采购低成本。

其二,牧原股份持续升级饲料配方。生猪饲料中占比最大的为玉米和小麦,主要用于满足生猪成长的能量需求,豆粕则是蛋白质摄取的主要途径,后者占比虽然较玉米和小麦更低,但价格相对较高。因而,公司在原有配方基础上,研发了针对大麦和饲料原料加工副产品的应用技术,大幅提升饲料原料利用率。同时,公司根据市场行情动态调整饲料配方,实现了饲料成本的降低。

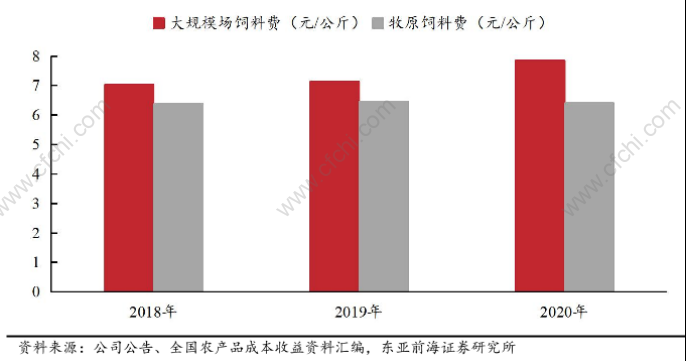

因而,牧原股份生猪完全成本低于同行,核心竞争力较强。目前牧原股份养殖完全成本在15.5元/公斤左右,同行业其他公司成本大部分在16~17元/公斤左右。

图4 大规模场及牧原股份饲料费用

(三)下游议价能力

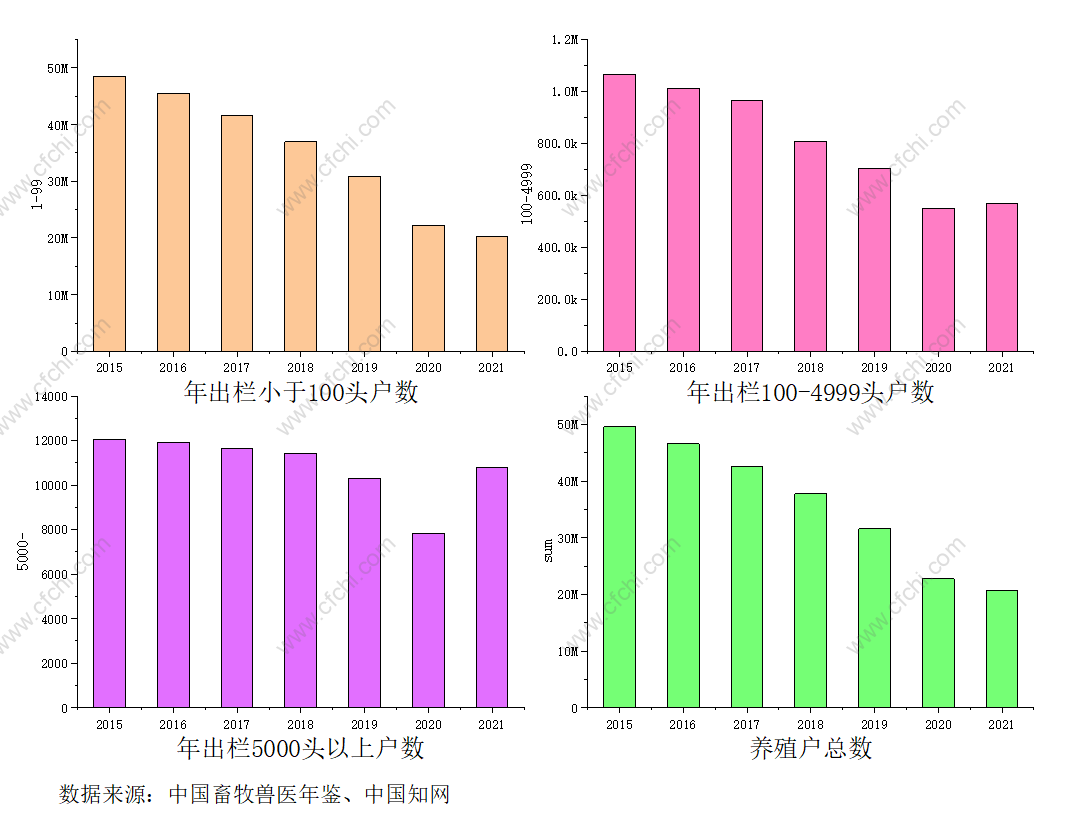

首先,截止2020年底,全国年生猪出栏五千头以上规模场8847个,占比仅0.04%,但出栏量占比25.40%;而年出栏百头以下的散养户数占97.54%,其出栏量占比26.30%。

牧原股份虽占据全部上市公司中的领先地位,但相对全市场而言,其出栏量并不占优。散养养殖户仍较多,且市场一半的供给量由年出栏在100-4999头的养殖场提供,因而供给端偏向于完全竞争,头部企业无法决定生猪价格,是价格的接受者,其利润受猪周期影响较大。

其次,牧原股份积极布局下游屠宰产业,持续推进产业链一体化进程。2019年到2021年,国家多次对生猪产业提出了“运猪”向“运肉”转变,鼓励生猪就地屠宰,实现养殖、屠宰匹配。公司积极响应国家政策,在养殖产能密集区域配套建设规模化屠宰厂,截至2022年11月29日,公司已投产10家屠宰厂,投产产能合计2900万头/年。屠宰业务与养殖业务协同,有效降低运输成本,且不会受下游屠宰企业压价影响。

再次,公司大力开拓生鲜猪肉销售网络。公司目前有农批经销商、连锁商超、连锁餐饮、食品加工企业、新零售企业客户超过五千家。目前公司农贸客户占70%,商超客户占15%,餐饮、食品加工企业等大客户占15%。屠宰业务的布局有利于公司利用自身优势开拓终端市场,提高经营业绩。

(四)潜在进入者的威胁

生猪养殖行业进入门槛较低,由于供给端偏向完全竞争,养殖户利润主要由成本决定。

牧原股份经过30年发展,牧原股份已形成集饲料加工、种猪选育、商品猪饲养、屠宰加工等环节于一体的全产业链。公司立足生猪养殖业务,积极布局上下游业务。凭借全产业链各环节的显著优势,在成本端具有较强的护城河。同时,牧原股份凭借其成本优势,近两年大规模抢占市场,逐步吞噬其他企业的市场份额,其他企业难以抢夺牧原股份的龙头地位。因此,牧原股份大概率持续保持龙头地位。

(五)替代品的风险

2000年至2021年,猪肉在我国肉类消费占比从66%下降至56%左右。但是由于,一:中国人的食用猪肉的历史较长,二:口感上,猪肉、羊肉、牛肉各有千秋,三者并非完全替代品,三:价格上,猪肉价格总体上比牛羊肉更低。因此,猪肉难以被其他肉类彻底取代。

四、牧原股份估值

综合图3和图5,从2016年至2021年,年出栏5000头以上户数维持,年出栏50000头以上户数持续增多,年出栏小于100头的散养户数量显示出了趋势性的减少。

造成这种现象的原因可能有一:散养户多是在猪价上涨时进入市场,商品猪出栏时猪价下跌,导致经常性亏损;二:散养户养殖方式与规模场相比存在差距,养殖成本较高;三:生猪期货于2021年初上市后,规模场可以通过套期保值来规避大额亏损,因而猪价下行时产能去化愿望减低,猪肉供应大幅度低于正常区间概率越来越低,猪价升至极高位置概率减低。散养户因其较高的成本,获利难度增高,规模场优势持续增大。

总结,中长期看,行业集中度显著提升、一体化趋势明显,未来“猪周期”将更加平滑,企业间竞争将从养殖端延伸至食品端。而股价的波动也将不再单纯的由生猪价格主导,其将更像食品等成熟的消费型行业的表现。

图5 生猪养殖规模分布

绝对估值法看,合理股价=3年后预测每股收益或利润(EPS)×公司未来合理市盈率(PE)。

考察了从2022.10-2023.1中的10份研究报告,其中2份首次覆盖报告,8份事件或业绩点评报告。牧原股份2024年的合理EPS和PE分别为5和10。(其中,2份首次覆盖报告给出的EPS预测都较低,在4.5附近。)因而牧原股份的合理股价应当在50元上下。

五、参考文献

[1]2021微猪数据年报:全国猪业数据报告

[2]中金:生猪供给扰动难阻新周期向上

[3]东亚前海证券:牧原股份首次覆盖报告:全产业链生猪龙头,低成本穿越周期

[4]中邮证券:养殖行业系列报告之一:市场是否还有猪周期?

[5]广发证券:牧原股份:22年出栏突破6000万头,能繁母猪存栏稳步回升

[6]广发证券:牧原股份:拟发行GDR扩充资本实力,助力公司长期发展

[7]天风证券:牧原股份:年度出栏预期上修,养殖盈利持续高位

[8]广发证券:牧原股份:上调2022年出栏区间,充分受益行业景气

[9]海通国际证券:牧原股份首次覆盖:产能逆势扩张夺取龙头地位,养殖+屠宰业务完善全产业链布局

[10]招商证券:牧原股份:生猪月出栏量回升,年度保底目标提前达成

[11]东兴证券:牧原股份:猪价上涨助力业绩扭亏,龙头成本优势持续凸显

[12]浙商证券:牧原股份2022三季报点评:业绩改善明显,生产指标持续优化

[13]申港证券:牧原股份:猪价上行业绩兑现,养殖成绩提升成本降

98

98