分类:股票知识 - 炒股知识 2021-07-31 1,372浏览 · 0收藏

关联专题:

提到价值投资,投资者的第一反应就是巴菲特。A股投资者中崇拜专研巴菲特的人非常多,但是至今也没有发现有哪位因为沿用巴菲特的理论在A股证券市场中造诣高深的,原因很简单,你不是巴菲特!

首先探讨的问题是:价值投资适合A股吗?有的投资者理解买人好的上升公司就是价值投资,好的上市公司的标准就是财务健康、运转正常、收益稳健增长,那么A股最具有价值投资意义的应该是中国石油和几大国有银行。但现实是,A股中市值大、业绩好的股票基本属于垄断性行业,这些大象们通常都能直接影响大盘走势。

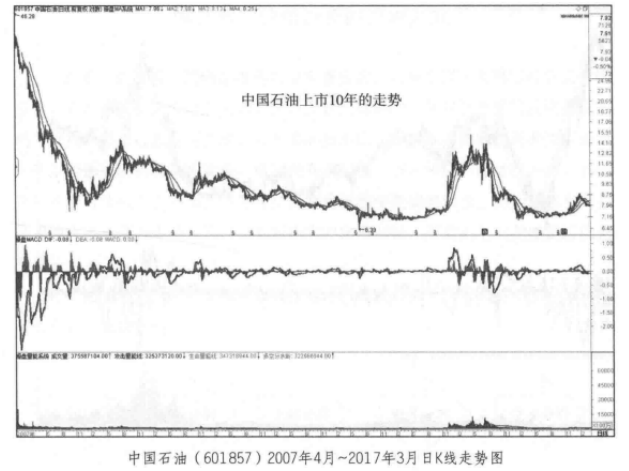

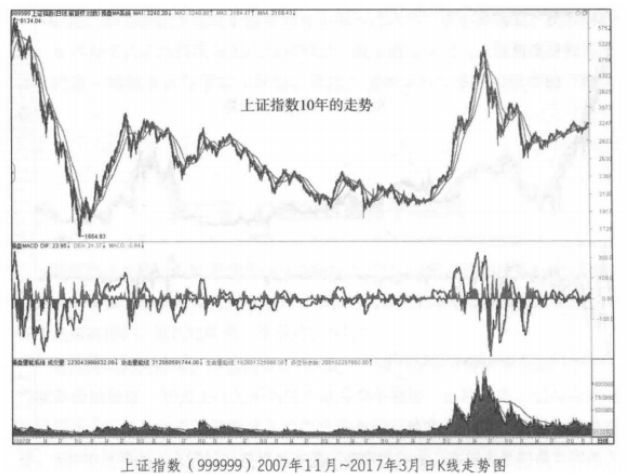

下面第一幅图是中国石油从2007年上市到2017年10年间的日K线走势图和对应时间上证指数的走势图,虽然两者的走势各有特色,但是有着一个最大的共性:从2007年年尾进入下跌,衰败的时间长达8年。在2015年的牛市末期,上证指数整体上涨幅度和8年前的高点只差1000点,距离不足20%,但是中国石油距离8年前的高点还有30元的差距,相差200%的空间。

通过在相同时期上证指数和中国石油走势的对比可以看出,在2014年和2015年的牛市中,中国石油的走势远远弱于市场平均水平。

中国石油是一家有价值的上市公司,但是缺少投资价值,因为它具备未来的价差难以确定的特点,一方面是其行业发,展的瓶颈期,另一方面盘子太大导致它的涨跌会直接影响大盘的走势,而A股大盘的走势更多的是跟随政策。

中国石油2017年3月27日的市值为12822.48亿元,占上海证券交易所整体流通市值255500亿元的5.0186%,中国石油上涨1%,上证指数将上涨1.4个点左右,通常50亿元左右市值的股票上涨10%对上证指数的贡献度只有0.05个点。

同其他市值较大的上市公司一样,当大象起舞时对于大盘整体走势影响非常大。

不是巴菲特的理论不好,而是我们在解读的时候容易出现误差,同时市场和巴菲特都在变,我们不能揪着一个方向不放。执着是好的,但是当碰到南墙时还不知变通,就会直接导致学习的效果大打折扣。巴菲特的投资模式可以让他有如此的成就一定有其值得学习的地方,关键是要结合投资者各方面的情况来选取适合A股市场和投资者自己的那部分。

更多精彩内容,请关注财富池订阅号

财富池指标公式网(www.cfchi.com)提醒您:股市有风险,投资需谨慎。

按时间

按热度

评论

(你有没有想过价值投资真的适用于A股吗?(实例))