分类:股票知识 - 股票问答 2019-04-27 4.15W浏览 · 0收藏

关联专题:

巴菲特认为,理性投资有两个要点:确定公司的内在价值,并能够以相对较大的折扣购买公司的股票。

1、鲲确定公司的内在价值。评估公司股票价值的三种方法:清算价值法鲲继续运作法律鲲市场法。

了解公司的现金流量和折扣率,使用持续的业务方法确定公司的价值。这两个变量很难确定。巴菲特认为,如果他不能确定公司会产生多少现金,他就不会重视公司。

他认为微软在估算现金流方面存在困难,因此他不会购买微软股票。巴菲特使用长期政府债券的收益率作为贴现率。因为他不购买债务水平较高的公司的股票,这大大降低了与他们相关的财务风险。他专注于稳定和可预测的公司,因此即使没有完全消除,业务风险也很低。

2、鲲以极具吸引力的价格购买。

1988年6月,可口可乐公司的股票定价为10美元。在接下来的10个月里,巴菲特购买了8340万股,总共花费了10.23亿美元。每股平均价格为10.96美元。截至1989年底,可口可乐公司的股票占贝克汉姆哈斯韦尔普通股票组合的35%。

事实上,由于Goisueta是可口可乐公司的总裁,该公司的股价已经上涨。但巴菲特认为他不能以优惠的价格购买。这一次,当大多数人对可口可乐公司不看好时,巴菲特引人瞩目。

1988年和1989年,当巴菲特收购可口可乐公司的股票时,该公司的市值平均为151亿美元。但根据巴菲特的估计,该公司的内在价值至少应为207亿美元,可能达到324亿美元,或可能达到48.3亿美元。

因此,巴菲特认为,安全收入的差异至少为27%和70%。其他内在价值分析师认为,可口可乐的股票市盈率鲲股票价格与账面价值比率鲲的股票和现金流量比率相对较高,因此他们认为可口可乐股票被高估。巴菲特完全满足格雷厄姆的安全空间定律。格雷厄姆的安全投资规则使巴菲特在两个方面受益。首先,避免价格下跌的风险,其次,获得额外回报的可能性。

先来说说投资传奇沃伦·巴菲特。

上图是巴菲特的投资业绩。在1977—2016年,近40年的时间里,巴菲特管理的伯克希尔哈撒韦的投资年回报为17.6%,同期美国股市的年回报为6.9%。也就是说,巴菲特每年创造的超额回报达到10.6%左右。

巴菲特的投资波动率要比美国股市高出不少。但是,即使调整了更高的波动,巴菲特的夏普比率(0.74)还是要显著高于美国股市(0.45)。连续四十年大幅度战胜股市,在全世界范围内也是屈指可数,巴菲特不愧为“股神”。

上图是美国对冲基金AQR,对巴菲特的投资回报的来源分析。巴菲特的投资回报被细分为不同的投资因子。在巴菲特总共17.6%的投资回报中,有6.8%来自于市场回报,有1.2%来自于价值因子,有2.6%来自于低风险因子,还有3.4%来自于质量因子。

简而言之,如果一个普通投资者想复制巴菲特的投资成功,那么他可以去购买以下投资产品:股票市场指数基金,价值因子、低风险因子和质量因子指数基金。把这些指数基金组合在一起,大约可以获得14%左右的投资回报。虽然这种投资组合不能完全复制巴菲特的成功,但这是目前为止最可能实现的复制巴菲特的成功的方法。

图中右边柱子最上面的黄色的阿尔法,即每年3.6%的超额回报,是巴菲特真正的“秘密”。这部分投资回报是巴菲特独有的,无法用目前已经发现了的投资因子来解释。

巴菲特的成功投资有两个显著的特点:

第一,长期坚持。

巴菲特的一个非常与众不同的地方是能够长期坚持。所有上面提到的这些投资因子,不管是市场、价值还是低风险,都不会在每时每刻都管用。但是,即使在最困难的时候,在大部分人都已经卖出或者放弃时,巴菲特仍能坚持自己的投资风格,不为所动。这是巴菲特能够做到的而绝大多数人不能做到的最珍贵品质之一。

第二,廉价杠杆。

伯克希尔哈撒韦的保险业务能够获得大量低成本的资金。因此在巴菲特的投资活动中,杠杆率是非常高的。举例来说,投资者如果购买100块伯克希尔哈撒韦股票,大约相当于购买了100块的美国股票,外加130块的风险因子(价值、低风险和质量)。在自己认同的投资因子上加杠杆重仓投入,是巴菲特投资成功的秘诀之一。

接下来再来说说:乔治·索罗斯。

毫不夸张地说,索罗斯可能是全世界最富盛名的基金经理。1992年,索罗斯在和英格兰银行的“英镑汇率大战”中赚到了10亿英镑,被世界各大媒体广泛报道。后来在1998年,索罗斯在亚洲金融危机中再次出手,令马来西亚、韩国、泰国等国的中央银行闻风丧胆。

下图显示了索罗斯管理的量子基金在1985—2004年的投资业绩,以及同期美国股市的情况。20年的真实投资业绩在世界范围内也属于非常长的投资周期,凤毛麟角。

我们可以看到,在1985—2004这20年间,量子基金的投资年回报为20.2%左右。同期美国股票的年回报为7.8%。量子基金的夏普比率为0.88。同期美国股市的夏普比率为0.49。不管是总回报,还是风险调整后回报,索罗斯的量子基金都明显高于市场。

和巴菲特相比,索罗斯的投资回报分析要复杂得多。这是因为,索罗斯采取的是“全球宏观”的投资策略,所覆盖的市场除了股市以外还包括债市、外汇市场和期货市场。

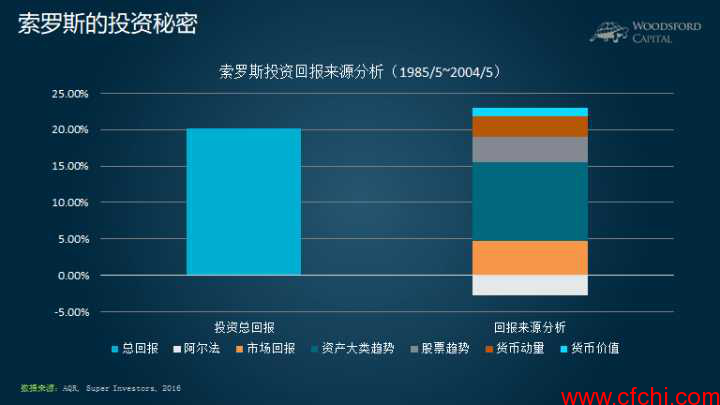

上图总结了索罗斯管理的量子基金在1985—2004年间的回报来源。我们可以看到,索罗斯的投资回报有很大一部分来自于“趋势”和“动量”。

简而言之,“趋势”和“动量”其实就是追涨杀跌。当资产价格上涨时,加注购买。当资产价格下跌时,加注卖空。索罗斯大部分的投资回报都可以用”趋势“和”动量“的投资因子来解释。

投资传奇的共性

投资传奇的一大共性,是持之以恒。不管是巴菲特,还是索罗斯,他们的投资风格在几十年来始终坚持如一,即使遭遇了连续几年的比较差的回报,也不会轻易放弃。这些投资传奇对于自己得心应手的投资策略,有着近似于宗教一般的信仰。这背后需要有丰富的知识、强大的自信和铁一般的纪律来支撑。

这让我想起最近和一位读者的电话。他告诉我说,伍老师,我从今年年初开始,买了腾讯、阿里巴巴和苹果三只股票。但是我现在有些动摇,您觉得我是否应该把它们卖掉?

我问他:当初你买这三支股票的初衷是什么?为什么会去买它们?

他回答:长期投资和持有。

可能很多投资者都会遇到类似这位读者朋友的经历:一开始是抱着长期持有的心态去买股票的,结果过了10个月,价格下跌,于是自己的信心又开始动摇了,从长期投资者摇身一变,变成短期投机者。在这里,我不是想告诉大家应该买还是卖那几只股票。我是想提醒大家,想要学习那些投资传奇的投资方法,就需要研究他们的投资哲学和习惯,并对比自己的投资方法,从中找出问题和漏洞,然后再想办法改进。

更多精彩内容,请关注财富池订阅号

财富池指标公式网(www.cfchi.com)提醒您:股市有风险,投资需谨慎。

按时间

按热度

评论

(巴菲特股票投资策略,什么才是投资大师的最核心要素?)